Dentro del sector inmobiliario, los profesionales de las valoraciones de activos, han de lidiar a diario con la gestión de innumerables hojas de cálculo que les “facilitan” la labor de acometer la valoración de un activo, tras horas y horas de trabajo…

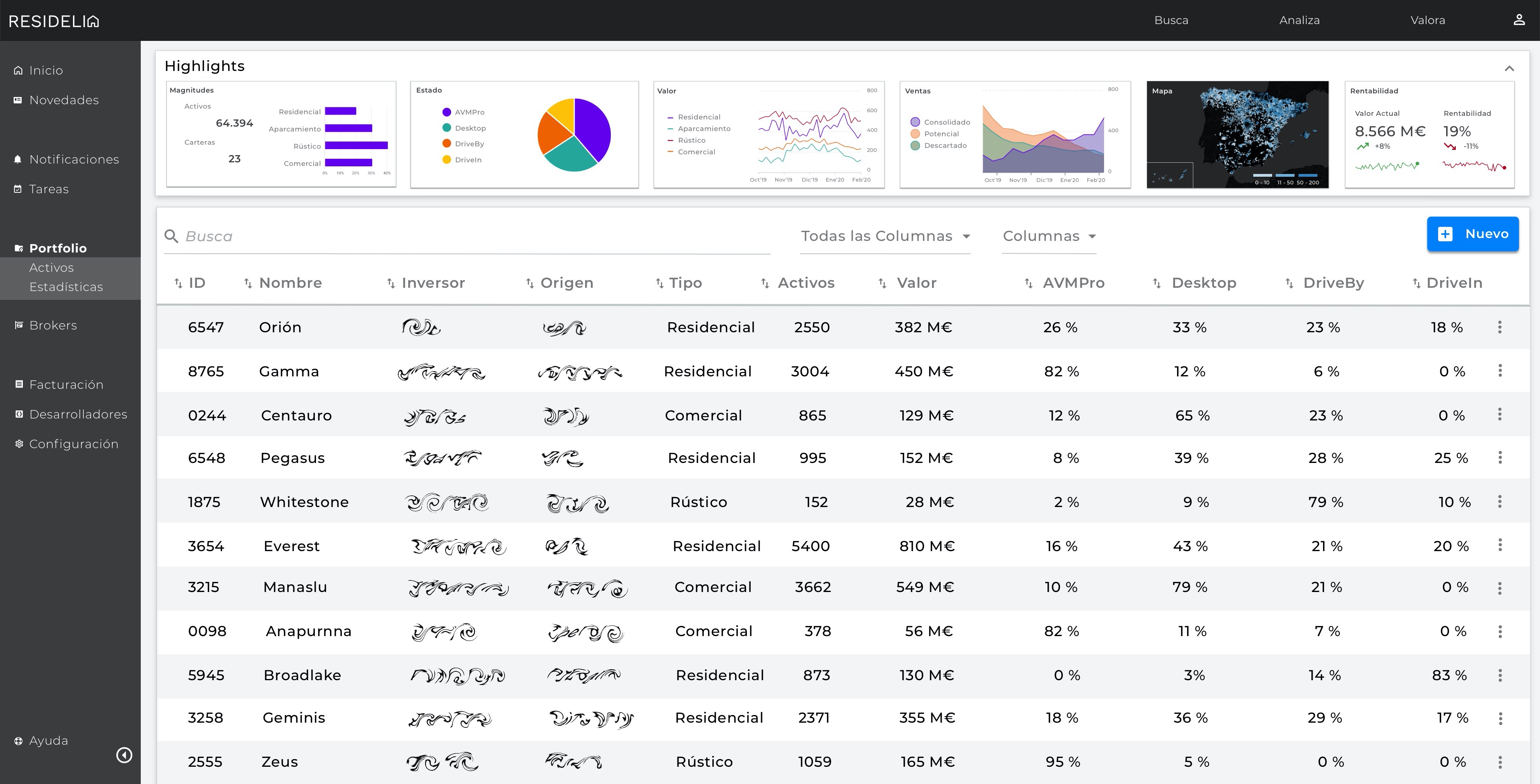

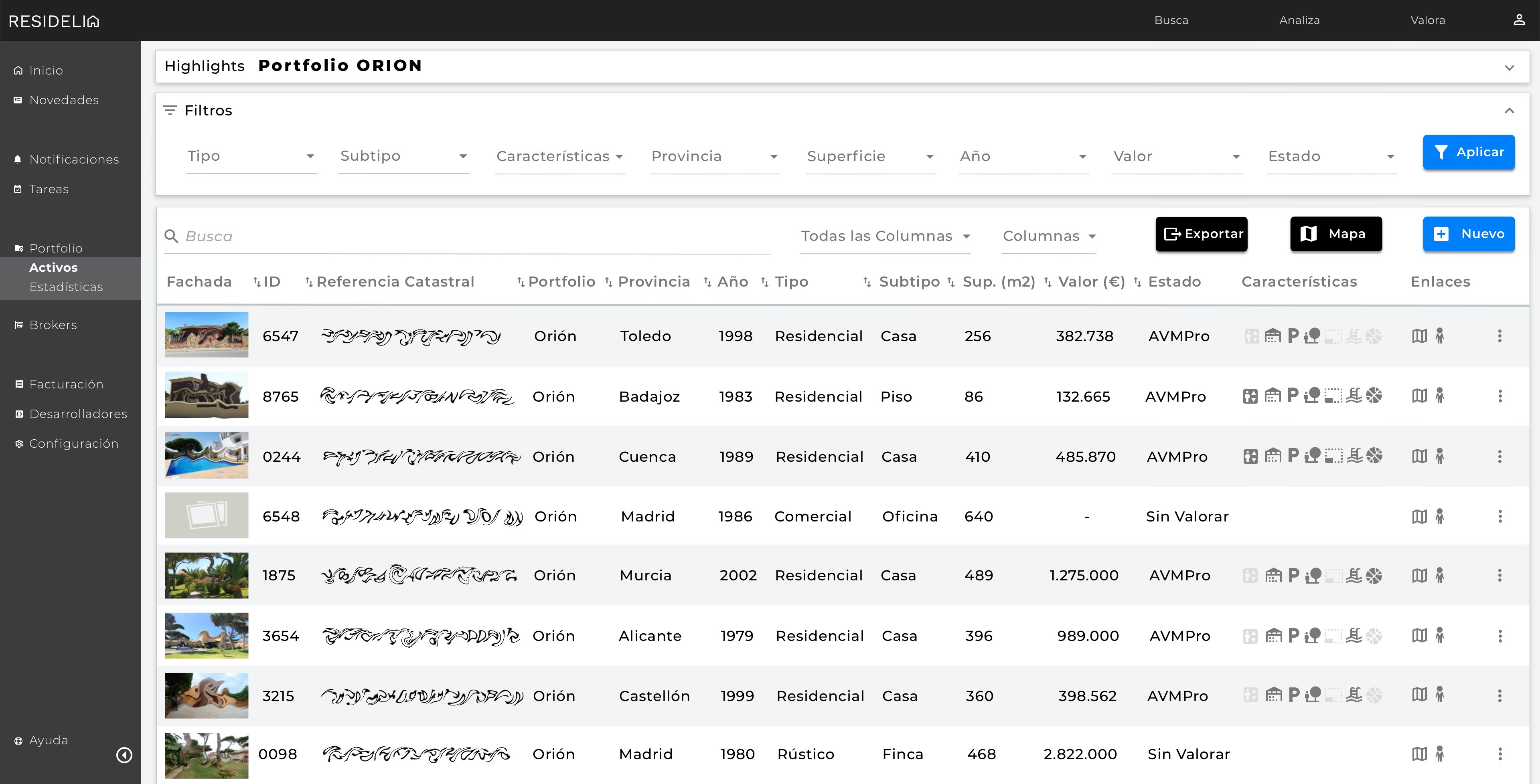

Más si cabe, si el profesional trabaja en un servicer o socimi, que deben valorar carteras de cientos o miles de activos inmobiliarios en tiempo record y de forma manual, esta labor se vuelve ardua y dolorosa. Ya no por tener el hecho de gestionar todos esos archivos con sus diferentes versiones si no, también, por tener que buscar la información apropiada para tener criterio valorador.

Y por supuesto, ya no sólo el mero hecho de “realizar” el trabajo de la valoración, si no la confianza del resultado, el trust que genera su valoración (más importante aún si eres un agente inmobiliario que ha de convencer a su cliente propietario captado que el precio al que quiere “sacar” su propiedad a mercado es alto).

Es por ello que el proceso de valoración es crítico ya que debe generar confianza en tus clientes inversores que se disponen a adquirir una cartera de activos, o en el propietario captado por el agente inmobiliario.

Cómo se debe hacer una valoración

En España, existen normas dictadas por el Ministerio de Economía para realizar las valoraciones de bienes inmuebles. Las diferentes métodos para valorar un activo inmobiliario se dictan en la norma ECO 805/2003. Ésta orden, basada en las normas EVS (European Valuation Standards) establece cuatro métodos para valorar un activo inmobiliario:

- Método del Coste. El método de coste calcula el valor de una activo realizando la suma de los distintos costes que conlleva la finalización del activo. Por ejemplo, para una vivienda, el método de coste calcularía el valor de reemplazamiento de la vivienda teniendo en cuenta el valor del suelo (que se calcularía por el método de comparables o residual), el valor de la construcción (materiales, mano de obra, impuestos, etc) y, finalmente, se calcularía el valor de reemplazamiento actualizando a la fecha de valoración.

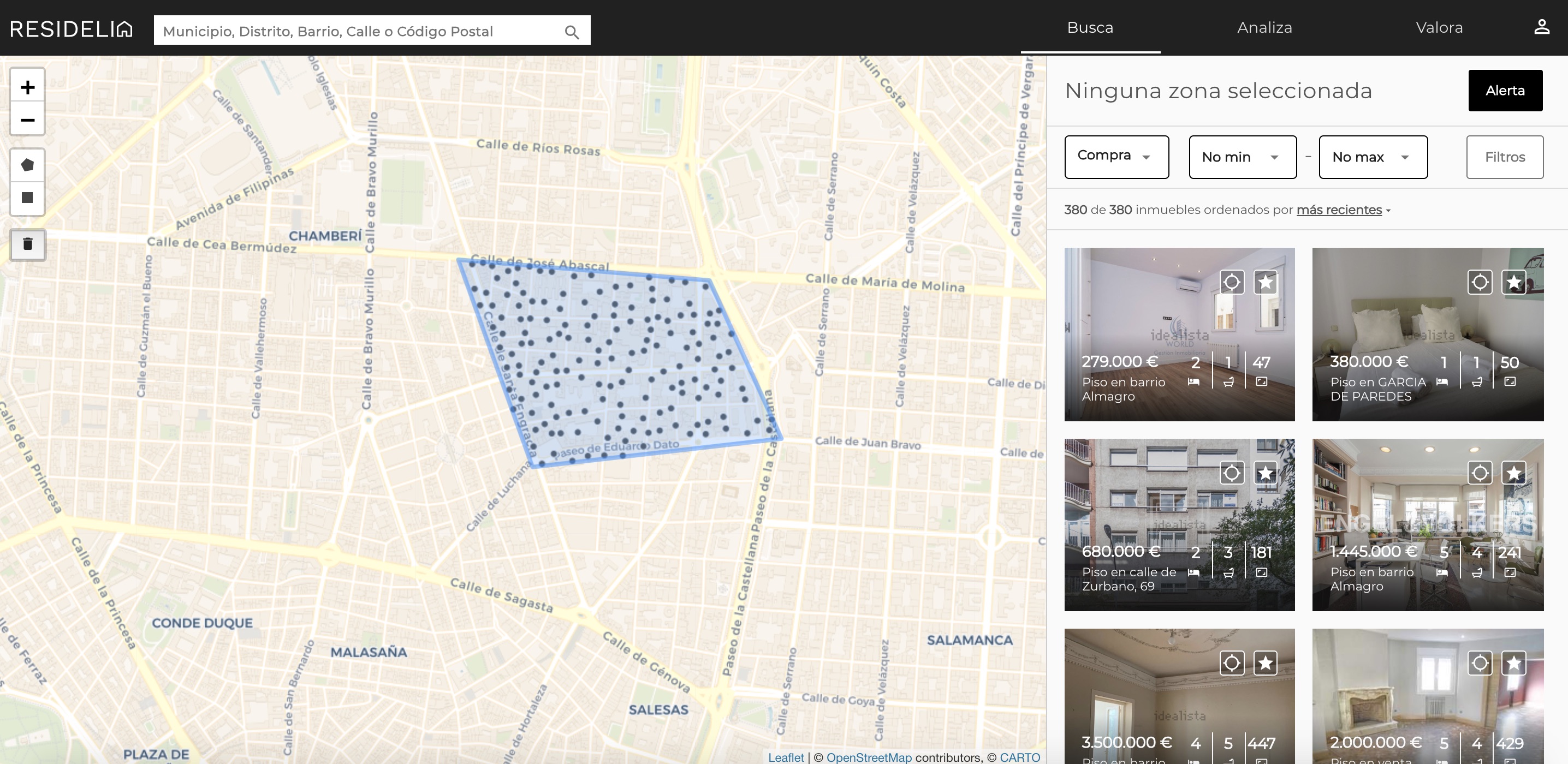

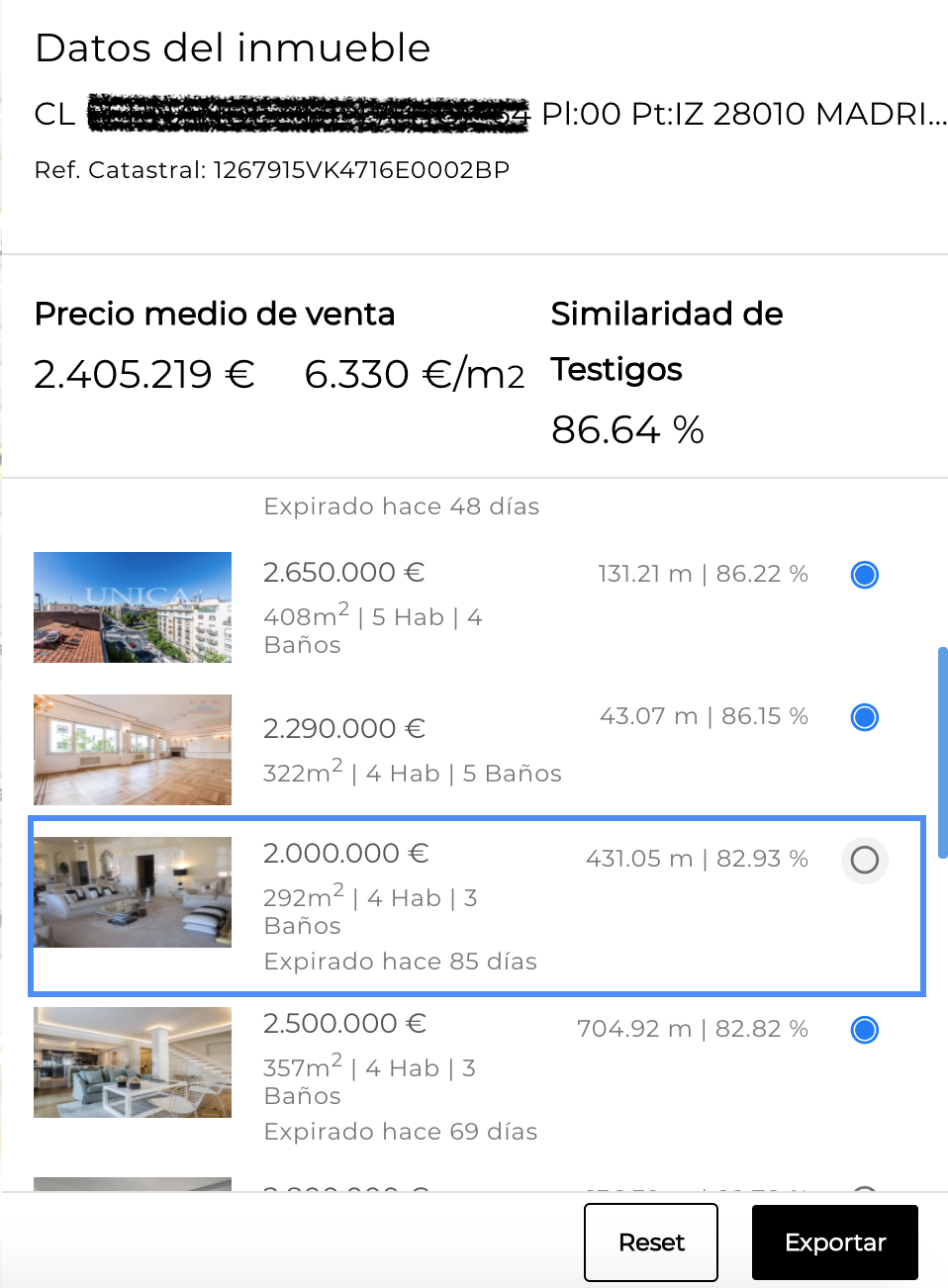

- Método de Comparación. Con este método, se determina el valor de un activo por comparación con activos similares. Para ello debe existir un mercado representativo de comparables. Para tener un valor aceptable será necesario disponer, al menos, de 6 elementos comparables que sean transacciones (ventas reales de activos similares) u ofertas (activos similares en venta). Éste es el método más usado actualmente para calcular el valor de un activo inmobiliario.

- Método de Actualización de Rentas. Éste método, también basado en comparables pero que éstos sean en activos similares en alquiler (renta), proporciona el valor que genera la actividad económica resultado de la explotación de dicho activo. Para su cálculo se aplica la fórmula definida en la norma ECO 805/2003 que contempla los flujos de caja, valor de reversión e interés de actualización.

- Método del Valor Residual. Este método es aplicable para activos de suelo no edificados y edificios en proyecto, construcción o rehabilitación. El cálculo es muy similar al de actualización de rentas.

El proceso de valoración

La valoración de un activo puede realizarse a diferentes niveles de precisión en función de la información disponible en ese momento sobre el activo inmobiliario, ya se trate de una vivienda, un local comercial o un suelo y el método usado puede ser cualquiera de los visto antes, en función de la tipología del activo: suelo o WIP (Work in Progress) o residenciales o comerciales. Habitualmente, los métodos utilizados son la valoración por comparables tanto para suelos y residencial y por actualización de rentas en el caso de comerciales.

En función de la información disponible del activo, podemos hacer valoraciones:

- AVM (Automated Valuation Model),

- Desktop,

- Drive-By,

- Drive-In,

Donde la confianza del valor arrojado en cada tipo de valoración aumenta desde el AVM hasta el Drive-In. Pero, ¿qué diferencias existen entre cada tipo de valoración? Veámoslas una a una.

AVM (Automated Valuation Model) o Valoración automática

Las valoraciones AVM son procesos automáticos que, tomando las características del activo, busca en su mercado comparables para arrojar un valor por similitud.

En este caso se suele disponer de muy poca información sobre el activo (localización y algunas características tipológicas como tamaño, dormitorios, anexos, etc) por lo que el valor resultado suele tener mucho margen de mejora. Con ésta información, cruzando fuentes de catastro, oferta y transacciones se determina el valor del activo.

La clave de un AVM preciso está en el algoritmo de selección de elementos comparables. Dado que tenemos muy poca información del activo en sí mismo, la información más utilizada es la del mercado en la que se localiza el activo y similares.

Valoración Desktop

En las valoraciones Desktop ya entra en juego el criterio humano. En esta ocasión se sigue teniendo poca información del activo a valorar ya que no se dispone de información in-situ.

Pero en este caso, el valorador compila toda la información que pueda obtener por medios electrónicos (es decir, utilizando internet), tanto del activo como de la zona. Un ejemplo puede ser el uso de fuentes como los documentos Registradles del activo, ortofotos o imágenes de Google StreetView para conocer la situación y estado de fachadas y estado exterior de, por ejemplo, activos residenciales.

También se hace uso de información del mercado de la zona, oferta, transacciones, precio del metro cuadrado por tipología, servicios que ofrece la zona (educación, centros sanitarios, transportes, etc) o niveles de renta, características de la población, etc

Toda la información reunida, permite al valorador realizar una selección más aproximada de los comparables que serán utilizados como testigos para ofrecer una mayor confianza en el valor final.

Valoración Drive-By

Cuando el valorador dispone de información in-situ del activo, pero del exterior, podrá realizar una valoración Drive-By. La información disponible en estos casos suele ser fotográfica de la zona donde visualizar el estado de fachadas, situación y orientación, así como confirmación servicios cercanos al activo.

También se obtienen datos más cualitativos como el nivel de vida/renta de la zona, riesgos que se perciben, población, entre otros. Al igual que en Desktop la selección de testigos se ajusta a la información disponible, pudiendo seleccionar manualmente comparables que podrían ser sustitutivos del activo bajo valoración.

Valoración Drive-In

Cuando el valorador dispone de información del interior del activo, en caso de tratarse de un inmueble, la valoración que podrá hacer se denomina Drive-In.

La información que dispondrá no será sólo fotográfica, con la que poder determinar el estado de conservación y calidades del inmueble, sino también información de tamaño real (útil) que se haya podido medir, orientaciones y equipamiento del que disponga.

Del mismo modo que en las anteriores, el valorador realizará una selección manual de comparables de oferta y transaccionales que más se ajusten por similitud al activo que están valorando, incluyendo también, no sólo la información del interior, sino información del mercado y ubicación que ya se disponía con anterioridad.

Factores que influyen en el valor de una vivienda o activo

Lo primero que se viene a la cabeza en este caso es el número de dormitorios y baños, los metros cuadrados, las calidades y equipamiento, la terraza, el garaje y trastero, la cancha de pádel y la piscina… Todo ello es cierto, pero muchos más factores influyen en el valor que no sólo los estrictamente “internos” del activo.

Las características del activo se usan para realizar una selección adecuada de los elementos comparables del mercado. El valor lo da el mercado.

No es lo mismo un piso de 4 dormitorios, 2 baños, 150 metros cuadrados, máximas calidades, parking e instalaciones deportivas en la calle Serrano de Madrid, que el mismo piso, aunque fuera idéntico, en el distrito de Usera.

El valor real del activo lo marca, sin duda, el mercado, es decir, su ubicación y tipología (piso o unifamiliar, comercial en calle principal, etc) y, en menor medida, los aspectos internos de la propiedad.

Si se realiza una valoración por comparables de un activo que necesita inversión por encontrarse en mal estado o porque necesita determinadas adecuaciones, en raras ocasiones va a aumentar el valor del mismo si los elementos con los que estoy comparando tienen un estado de conservación bueno o muy bueno. Es decir, parto más atrás de la línea de salida y tengo que “entrenar” para llegar al nivel de mis comparables. Esto, en muchos casos, hace que la inversión sea inviable porque si el valor al que adquiero el activo más la inversión necesaria supera mucho el valor de mercado estaremos perdiendo dinero (si nuestro objetivo es vender, quizá si es alquilar, la cosa puede cambiar).

Volviendo a la localización del activo, es muy importante la liquidez que presenta la zona. Es decir, cómo de dinámico es el mercado en esa ubicación, o dicho de otra forma, la relación entre la oferta y la demanda. ¿Tiene mucha oferta de activos esa zona?¿Se realizan muchas transacciones? La liquidez nos da una noción de cuánto se mueve una zona a nivel de volumen de transacciones. En zonas con elevada liquidez podré pedir un precio más alto por mi activo (si está en buenas condiciones) mientras que en zonas con poca liquidez me conformaré con poder venderlo…

Conclusión

La valoración de activos inmobiliarios es todo un mundo: ¿ciencia?, ¿arte?, ¿ambos? Lo que es seguro: estadística. Y como todo en la estadística, la muestra sobre la que se realiza el estudio es lo más crítico del proceso. De ahí la importancia de realizar una buena selección de elementos comparables si nos aproximamos con ese método (que será lo habitual).

La información disponible sobre el activo juega un papel crucial, precisamente a la hora de seleccionar esa lista de elementos comparables donde se deben incluir no sólo elementos de oferta sino también de transacciones ya que son éstos los que marcan el valor de mercado actual mientras que el valor de la oferta señala la tendencia evolutiva del precio.

¿Necesitas ayuda en tus valoraciones? En RESIDELIA cubrimos todo el proceso de valoración de carteras, advisory y due diligence. Regístrate y agiliza la gestión de tus carteras de activos.

Si quieres obtener más información sobre el mercado inmobiliario en tu zona, regístrate en RESIDELIA